Control del riesgo

Actualmente muchas empresas se estarán preguntando sobre la utilidad real de los seguros de crédito y caución. Cuando las cosas van bien no son necesarios, ya que solo aseguran a los clientes sin riesgos reales de impago. Y cuando van mal las aseguradoras rápidamente mandan notificaciones y escurren el bulto. Solo son válidos en aquellos periodos intermedios, en que un cliente deja de ser bueno y el seguro aún no se ha enterado, normalmente gracias a la pésima política de aplazamiento de pagos que llevamos a extremos morbosos en España. Pero bueno esa es otra cuestión.

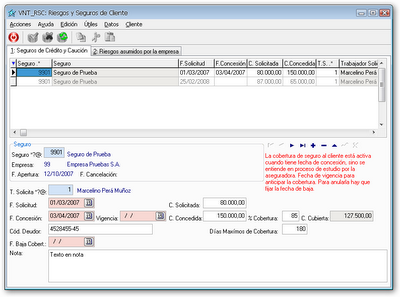

En Criterium CyP el control del riesgo se ha mimado a su máximo detalle. No nos limitamos al un sencillo registro del riesgo asegurado por cliente. En nuestro caso se puede mantener el histórico de evolución del riesgo asegurado por empresa, pero aún mas importante, se pueden mantener varios seguros para un mismo cliente y empresa. Aunque no es posible asegurar una misma factura con varias aseguradoras distintas, hay ocasiones en que puede ser interesante distribuir el volumen de riesgo entre varias. Así, cuando superemos el límite asegurado con una compañía podemos declarar las nuevas facturas con otra distinta. No hay nada que impida esta complementariedad de pólizas y nosotros la hemos soportado desde el primer momento.

En Criterium CyP el control del riesgo se ha mimado a su máximo detalle. No nos limitamos al un sencillo registro del riesgo asegurado por cliente. En nuestro caso se puede mantener el histórico de evolución del riesgo asegurado por empresa, pero aún mas importante, se pueden mantener varios seguros para un mismo cliente y empresa. Aunque no es posible asegurar una misma factura con varias aseguradoras distintas, hay ocasiones en que puede ser interesante distribuir el volumen de riesgo entre varias. Así, cuando superemos el límite asegurado con una compañía podemos declarar las nuevas facturas con otra distinta. No hay nada que impida esta complementariedad de pólizas y nosotros la hemos soportado desde el primer momento.

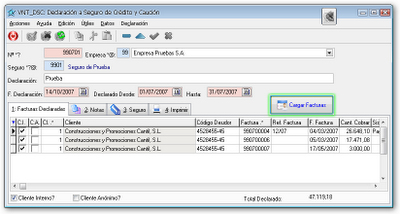

Existe un registro específico para las declaraciones a la aseguradora. Esto no solo permitirá generar automáticamente la documentación a presentar, sino que nos ay udará en las declaraciones de seguros complementarios y nos permitirá mantener un histórico que podemos usar a la hora de hacer los ajustes anuales de los volúmenes reales de créditos asegurados. Este proceso rara vez se lleva a cabo por las empresas pero es muy recomendable ya que en las pólizas, generalmente, se paga solo por las cantidades aseguradas realmente no por las cantidades declaradas. A pesar de que este procedimiento suele ser muy confuso y complicado, ya que hay que tener en cuenta facturas declaradas y aplazamientos de las mismas, no se dejen asustar por ello y establezcan un método adecuado para llevarlo a cabo según las condiciones pactadas en la póliza. Les puede suponer un importante ahorro de costes y las compañías aseguradoras se hacen el loco y no lo suelen hacerlo de oficio.

udará en las declaraciones de seguros complementarios y nos permitirá mantener un histórico que podemos usar a la hora de hacer los ajustes anuales de los volúmenes reales de créditos asegurados. Este proceso rara vez se lleva a cabo por las empresas pero es muy recomendable ya que en las pólizas, generalmente, se paga solo por las cantidades aseguradas realmente no por las cantidades declaradas. A pesar de que este procedimiento suele ser muy confuso y complicado, ya que hay que tener en cuenta facturas declaradas y aplazamientos de las mismas, no se dejen asustar por ello y establezcan un método adecuado para llevarlo a cabo según las condiciones pactadas en la póliza. Les puede suponer un importante ahorro de costes y las compañías aseguradoras se hacen el loco y no lo suelen hacerlo de oficio.

En estas declaraciones se contempla la figura del cliente anónimo y el cliente de otros países.

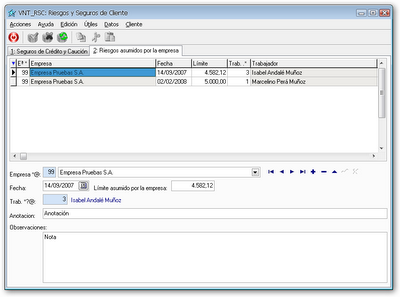

De forma adicional se puede gestionar el riesgo asumido por la empresa. Este puede ser interesante para controlar de forma automática niveles de riesgo que necesiten de estudios o autorizaciones especiales. Además, podemos mantener el históricos de riesgos asumidos por empresas, así como los responsables que autorizan dichos límites.

Toda actividad empresarial implica cierto riesgo comercial, y aunque es ineludible, ya que no es posible asegurar el 100% de las ventas, al menos si que mantendremos bajo control del mismo.

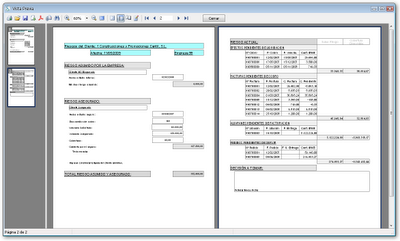

Toda la información que nos suministran los límites asegurados de los clientes y los niveles de riesgos asumidos por la empresa no servirían de nada sin un informe que condensara ambos límites y los riesgos reales y actuales del cliente.

Existe un informe para el análisis global del riesgo del cliente por empresa donde, de forma sencilla, verá las cantidades aseguradas y el riesgo asumido por la empresa en correlación con el riesgo dispuesto a través de la actividad comercial habitual con sus clientes.

No nos limitamos a los efecto s pendientes de vencimiento o las facturas pendientes de cobro, sino que también añadimos los albaranes pendientes de facturación y los pedidos pendientes de servicio. Evidentemente cada una de esas operaciones tiene un nivel de riesgo distintos y debe ponderarlas en su justa medida y en función a sus productos. Las empresas que trabajan bajo pedido con productos muy diferenciados seguramente consideren que un pedido terminado y pendiente de servir son un riesgo muy significativo ya que no es posible o muy complicado colocar esos productos a otros clientes.

s pendientes de vencimiento o las facturas pendientes de cobro, sino que también añadimos los albaranes pendientes de facturación y los pedidos pendientes de servicio. Evidentemente cada una de esas operaciones tiene un nivel de riesgo distintos y debe ponderarlas en su justa medida y en función a sus productos. Las empresas que trabajan bajo pedido con productos muy diferenciados seguramente consideren que un pedido terminado y pendiente de servir son un riesgo muy significativo ya que no es posible o muy complicado colocar esos productos a otros clientes.

En dicho informe se añaden las correspondientes fechas para que pueda evaluar la evolución próxima del riesgo: fecha de vencimiento de los efectos y la fecha prevista de entrega de los pedidos pendientes de servir. De esta forma puede controlar la evolución del riesgo acompasando servicio de pedidos y vencimiento de cobros.

Además de este informe individual existe otro para analizar, de forma sintetizada, el riesgo de todos sus clientes.

Con Criterium CyP, tendrá un control del riesgo comercial con sus clientes envidiable.