Hay que hacer dos pasos, primero asignar importes de donativos de años anteriores y después calcular porcentaje y recurrencia.

1. Asignación del importe del donativo, donación o aportación de ejercicios anteriores en modelo 182

1.1 Asignación mediante importación de modelo 182 en formato BOE de años anteriores

Se usa el archivo de texto, no el pdf.

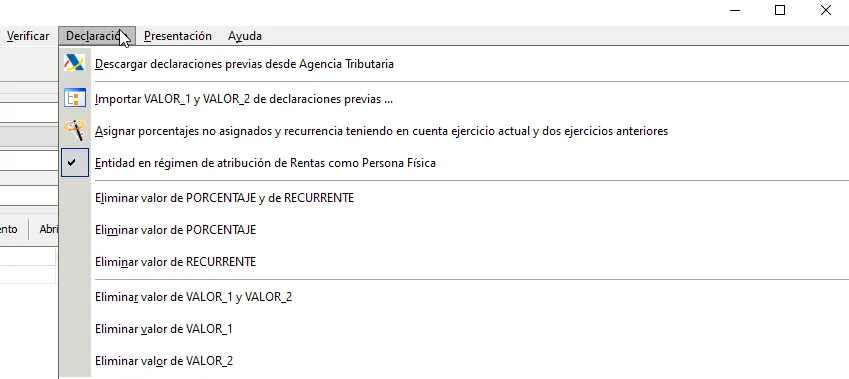

Esta opción es la mejor, ya que utilizaremos los datos del modelo 182 con que cuenta la Agencia Tributaria de los tres años anteriores. Utilice la opción Descargar declaraciones previas desde Agencia Tributaria. Nos lleva a la página de descarga del modelo 182 en la Agencia Tributaria. Ojo que los ficheros no contienen las modificaciones realizadas manualmente después de la presentación.

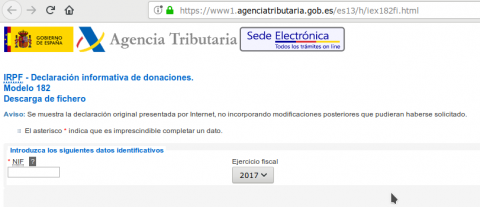

En Descarga de Fichero Modelo 182 se nos solicita NIF y ejercicio, lo indicamos y bajamos los datos a cargar posteriormente para los diferentes años:

Usamos Importar VALOR_1 y VALOR_2 de declaraciones previas ... del menú Declaración.

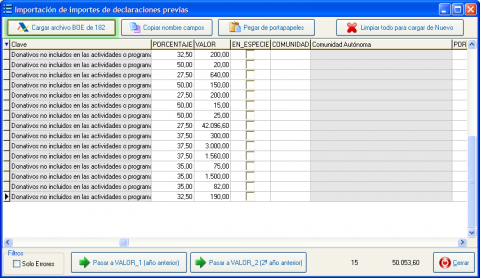

En el formulario mostrado importamos el modelo del año anterior y cargamos la declaración mediante la opción de Pasar a VALOR_1. Limpiamos los datos o salimos y volvemos a entrar, importamos la declaración de hace dos años y cargamos con Pasar a VALOR_2.

Si hay varias declaraciones de un ejercicio, podemos cargar todas antes de asignar el VALOR_?.

1.2 Asignación en hoja de cálculo

Esta opción requiere más tiempo y es demasiado manual. Puede ser interesante sólo cuando sea imposible usar la anterior.

Hay que usar los campos VALOR_1 y VALOR_2 para indicar el importe de la donación en años anteriores.

2. Cálculo de porcentaje de deducción y recurrencia

Los porcentajes de deducción a declarar son variables y dependen del importe del donativo, donación o aportación del año a presentar y de los anteriores.

En la declaración de 2024 se ha clarificado este sistema, que siempre ha sido muy confuso. Ahora tan solo se tiene en cuenta el año actual y los dos anteriores.

Si en los dos períodos impositivos inmediatos anteriores se hubieran realizado donativos, donaciones o aportaciones con derecho a deducción en favor de una misma entidad, siendo el importe del donativo, donación o aportación de este ejercicio y el del período impositivo anterior, igual o superior, en cada uno de ellos, al del ejercicio inmediato anterior, el porcentaje de deducción aplicable a la base de la deducción en favor de esa misma entidad que exceda de 250 euros, será el 45 por ciento.

Se utiliza la opción "Asignar porcentajes no asignados y recurrencia teniendo en cuenta ejercicio actual y dos ejercicios anteriores"

La recurrencia depende de que VALOR >= VALOR_1 y VALOR_1 >= VALOR_2

Solo se calculan valor de PORCENTAJE y de RECURRENTE si no tienen ningún valor asignado. Si quiere re-calcularlos, tendrá que borrar antes el valor de PORCENTAJE y de RECURRENTE

Los cálculos se realizan con la siguiente lógica:

Año 2024 y siguientes

- Primero se asigna el valor de RECURRENTE según VALOR >= VALOR_1 y VALOR_1 >= VALOR_2

- Si hay algún valor asignado en el PORCENTAJE, se respeta y no se calcula. En caso contrario:

- Si Clave de declarado está vacía se asigna un 10% si es persona física o 0% si es jurídica.

- Clave F: Se asigna 20% en porcentaje.

- Resto de claves:

- Persona física

- Valor de donación igual o inferior a 250 euros: 80% en porcentaje. En caso contrario:

- Si es recurrente según el método de cálculo usado: 45% en porcentaje

- Resto: 40%

- Persona jurídica

- Si es recurrente según el método de cálculo usado: 50% en porcentaje

- Resto: 40%

- Persona física

-

En el caso de clave B "Donativos incluidos en las actividades o programas prioritarios de mecenazgo establecidos por la Ley de Presupuestos Generales del Estado" al porcentaje de deducción se suma un 5% adicional.

Una entidad en régimen de atribución de rentas, NATURALEZA igual a "E", puede funcionar igual que la persona física o que la jurídica. La opción de menú "Entidad en régimen de atribución de Rentas como Persona Física" permite forzar a comportarse como física o jurídica. Está marcada por defecto, pero igualmente revise estos casos.